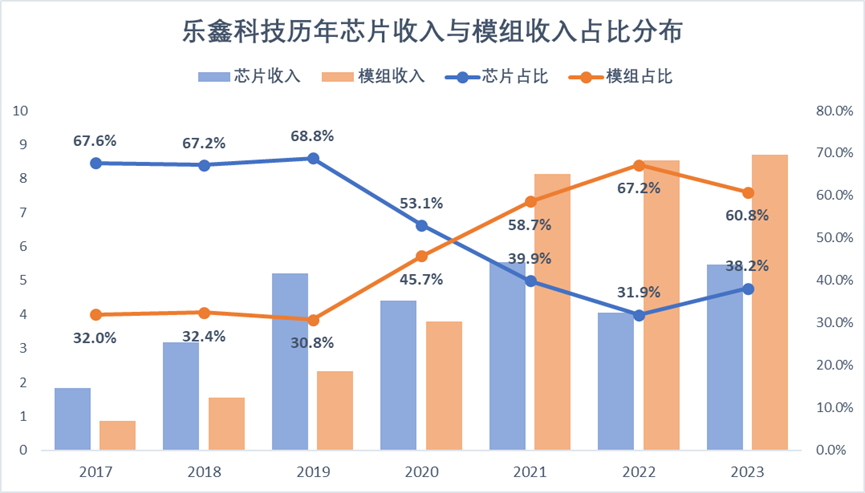

我们注意到,乐鑫2023年整体营业收入为14.33亿元,同比增长12.74%。其中芯片收入及收入占比出现明显上升——2023年,乐鑫芯片收入占比为38.2%,比上年增加6.3个百分点;模组收入占比为60.8%,比上年减少6.4个百分点。

具体来看,2023年模组业务收入占比下滑多是由于模组产品销量增长不及芯片产品。

芯片比例上升是因为小型终端品类变多,比如词典笔、美容仪等手持设备可能会偏好直接采购芯片。但这个可能是短期现象,需要更长时间来观察结构性变化趋势,可能下一季度模组占比又会回升。

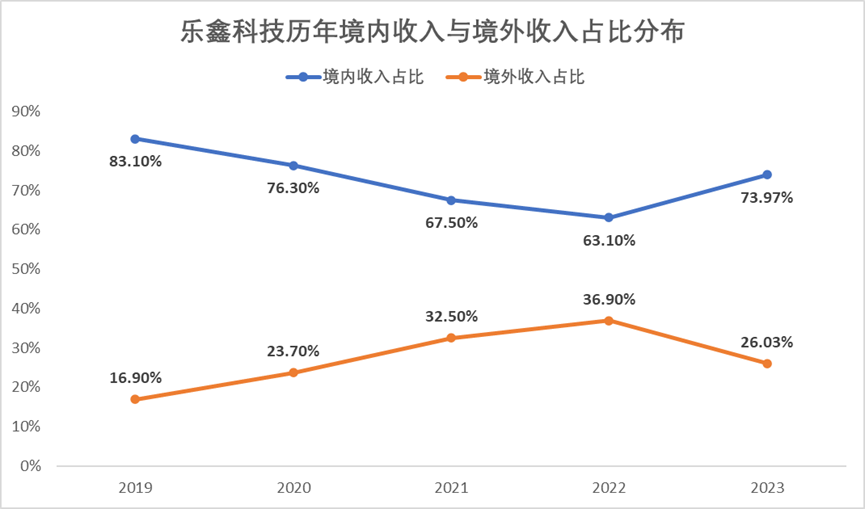

海外客户以及目标是出海的国内客户会偏好购买模组,因为出海会有各种各样的模组认证成本,乐鑫一起做认证更具备规模效应,海外客户从乐鑫直接购买模组能够更好的降低认证成本。

可以想象,乐鑫从2021年开始的模组业务占比上升的现象,多是由于Wi-Fi模组本身能帮助客户缩减工作流程,减少相关成本,加快产品或应用上线。这是模组产品无法替代的优势。

当然,当大环境收缩时,无论是芯片、模组供应商还是终端品牌,大家都是往更高指标去迭代升级,不完全排除最终客户直接采购芯片而无需模组的可能性。到那时,不仅模组业务将产生一些变化,芯片产品研究开发也将迎来新的集成挑战。

无论是芯片还是模组领域,因为同行业产品同质化、成本几近透明等因素,Wi-Fi IoT赛道长期存在价格战。这倒逼了很多企业加强研发创新,推出差异化的产品来应对价格战。

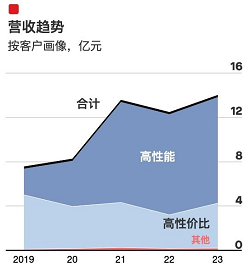

以乐鑫为例,该公司将产品分为高性能和性价比两个大类。高性能产品侧重处理性能,软件方案复杂;高性价比产品侧重连接功能,提供轻量级软件应用。

从营收贡献来看,2023年高性能产品收入大约是高性价比产品收入的2.5倍。

高性价比产品方面,原来的主力产品类别只有单Wi-Fi 4 MCU ESP8266(已销售10年),现在Wi-Fi 4+BLE combo的ESP32-C3和ESP32-C2系列正在被市场快速接受,成为增长的主要推动力。

值得一提的还有,2.4GHz Wi-Fi 6芯片ESP32-C6已于2023年量产,预计年末将划入次新品类并开始贡献营收。2.4GHz&5GHz双频Wi-Fi 6芯片ESP32-C5预计2024年开始送样,明年开始客户小批量应用。

至此我们大家都希望表达,基于网联化、智能化渗透率逐步的提升,Wi-Fi行业市场空间依然很大。

在所有人都提“卷”的时候,更加考验企业的综合能力,包括市场敏感度、产品研制进度、生态深度和广度、供应链能力、公司运营效率等。

比如芯片行业产品层面常见的降低成本、提高毛利的方式是:产品同时支持Wi-Fi、蓝牙、Thread、Zigbee、Matter等多种协议,以系统级SoC芯片的方式,在更小的芯片面积中集成更多功能,进而减少BOM成本,降低整个方案的成本。

比如模组行业产品层面常见的提高价值的方式是:开发配套软件系统、开发语音或图像的增值功能,提升产品价格和毛利。

至于哪里有即将增长的行业需求?作者觉得,这是每一个公司都持续思考的问题。尤其在Wi-Fi物联网这类细分市场较为分散的产业,可能大多数公司的产品销量不会是特定行业拉动的,他们的客户来自各行各业。

在8月底将发布的《2024短距物联——中国Wi-Fi/蓝牙/星闪产业研究白皮书》中,一系列细分市场详情信息都将披露,敬请期待。此刻《白皮书》的企业调研活动正在进行,持续欢迎感兴趣的伙伴与我们交流合作,联系方式见下方海报二维码。

*博客内容为网友个人发布,仅代表博主个人自己的观点,如有侵权请联系工作人员删除。